发布日期:2024-08-15 08:12 点击次数:147

作陪基金二季度报连接出炉,专科机构投资者的资金流向也浮出了水面。

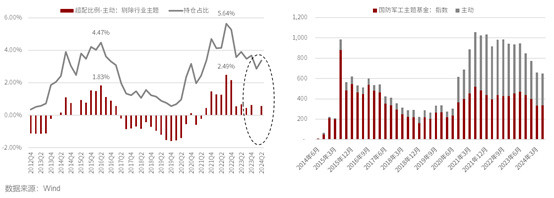

据Wind统计数据走漏,2024年二季度,主动偏股型基金重仓股在国防军工板块的抓仓比例为3.37%,超配比例为0.57%,环比本年1季度划分加多了0.51%和0.55%,为2022年4季度以来环比训导幅度最大的一次。

从基金限度来看,限度2024年二季度,国防军工行业主题基金的限度为648亿元,与本年一季度基本上抓平,收尾了2022年以来抓续下滑的趋势。

机构资金回流的布景下,国防军工板块近期似乎也在缓缓回暖。

从“十四五”第一轮行情复盘驱动逻辑

咫尺回偏激看,国防军工第一轮行情始于2020年6月,止于2021年底,横跨约1年半时辰。

鹏华基金量化及繁衍品投资部副总司理、基金司理陈龙分析觉得,本轮行情主要由三大关节要素驱动行情鼓励:一是诡计定稿:顶层联想保证行业畴昔发展;二是订单落地:拐点变化开启新的需求周期;三是功绩已毕:订单落地带来功绩抓续增长反应至股价。三者共同驱动了“十四五”第一轮国防军工行情。

具体来看,第一轮行情可分三轮主升浪:(1)2020年6月至8月初,主要心思“十四五”诡计定稿,预期国防迎来较大发展;(2)2020年11月至2021岁首,主要预期订单落地,首轮订单于2021年5月连接到位;(3)2021年5月至年底,订单落地带来功绩已毕,国防军工迎来首个景气度高点。

紧接着,2022年下半年于今,订单增速运转回落,也带动了板块估值抓续回调。

在陈龙看来,天然国防军工板块本轮转化时辰周期较长,但“十四五”第一轮行情演变的逻辑一样适用于第二轮行情,辩论新一轮行情仍将资格“中期诡计转化定稿→新订单落地→景气度改善带来新一轮功绩增长”三大阶段。

咱们咫尺所处哪个阶段?

2023年以来,戎行改革抓续长远,导致“十四五”诡计中期转化延后,订单落地节律也相应推迟。

在此布景下,陈龙分析指出,新一轮订单落地的前置制约身分照旧基本摒除,辩论本年3-4季度有望迎来新批次订单的连接落地。辩论畴昔,辩论从3季度运转,上市公司功绩有望显赫改善,引颈行业走出新一轮景气上行周期,并有望抓续到2025年。

在陈龙看来,场外配资咱们刻下大要率处于新一轮订单驱动的新的行情的首先。

值得一提的是,除政策及订单周期驱开拔分外,国防军工板块当下边缘改善身分也在持续酝酿。

从中报功绩预报来看,部分公司功绩运转环比改善。从三季度运转,跟着备产订单的缓缓落地,重相沿年的低基数效应,上市公司功绩有望迎来加快改善。

这么看来,2024年一季度未必是本轮景气周期的谷底。

此外,从估值维度似乎也能侧面印证。以升沉12个月市盈率看成万古辰维度可比估值标的,字据Wind数据统计,不少国防军工板块中枢军工白马的估值照旧低于十四五订单落地之前的水平,创下2016年以来的历史新低。

辩论下半年,陈龙觉得,刻下行业景气度最差的阶段已流程去,下半年订单有望连接规复,带动行业景气度逐季改善。同期,他指出,下半年军工板块总体走势或将螺旋高潮,尽管行情未必一气呵成,但进取趋势明确。

从永恒来看,国防军工板块也具备永恒成长性的逻辑撑抓。

当先,军民交融。军民交融带动的大飞机市集与军品出口齐将成为新的增长点。大飞机产业是国度遒劲驱动、极具策略兴趣的新兴产业,主要表咫尺市集限度大、对国民经济发展与工业技巧更动拉动效应昭着。

此外,军品交易。跟着海外地缘政事面容的变化,畴昔中国在海外军贸市集份额有望进一步训导。军品交易一方面有用扩雄师工企业的收入,显赫训导下贱企业的盈利智商;另一方面也不错提质增效,在实战中考试新式火器装备的着力,促进装备的迭代升级。

宣传推介材料风险揭示书如下

尊敬的投资者:

以上不雅点仅代表基金司理个东说念主不雅点,不代表基金措置东说念主不雅点,不组成实质投资提议,也不代表基金往时及畴昔抓仓。投资有风险,投资需严慎。公开召募证券投资基金(以下简称“基金”)是一种永恒投资器用,其主邀功能是分布投资,裁汰投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融器用,当您购买基金居品时,既可能按抓有份额共享基金投资所产生的收益,也可能承担基金投资所带来的耗损。